山口先生コラム「やさしい家族信託」第3回:80代の2人に1人が認知症?もうすぐ80歳のお母さん。「後見人」をつけないとダメ?

司法書士事務所ともえみ 代表司法書士 山口先生コラム「やさしい家族信託」

厚生労働省によれば、2025年には認知症患者が700万⼈になると⾔われています。認知症になると資産は凍結され、⾃分や家族のために財産を動かすことができなくなります。

本コラムでは、「職業後見人」として高齢者の方の財産を管理し、また、自身の両親の「家族信託受託者」としても活動する高齢者支援専門の司法書士である山口良里子先生が、認知症から⼤切な資産を守るために注⽬される「家族信託」についてわかりやすく解説します。

- この記事の執筆

-

司法書士事務所ともえみ 代表司法書士山口良里子先生

司法書士事務所ともえみ 代表司法書士山口良里子先生

- この記事の目次

厚生労働省によれば、2025年には認知症患者が700万⼈になると推計されています。そして、高齢になるにつれ認知症の割合は増加し、80代の2人に1人が認知症になる とも言われています。

B子さんのお母さんも、もうすぐ、80歳。

B子さんの家から車で10分のところに1人で住んでいます。3年前にお父さんを亡くしてからはますます元気になり、趣味のコーラスとボランティアで大忙し。

ところが、ある日、お母さんから「通帳がなくなった。銀行に行くのについて来てほしい」との電話。慌ててお母さんを連れて、銀行へ通帳の再発行に行きました。

無事に通帳は再発行できたものの、心配になったB子さん。万が一、お母さんが「認知症」になってお金の出し入れが出来なくなってしまった場合はどうしたらいいか、こっそり聞いてみました。すると銀行の担当者から「お母様に、後見人をつけてください。」と言われてしまったのです。

もうすぐ80歳のお母さん。銀行に勧められたら「後見人」をつけないとダメ?

財産には「名義」があり、本人名義の財産は本人しか使えないのが原則です。認知症で本人の判断能力が低下し「意思確認」ができないとなると、たとえご家族がいても、前々から財産の管理や処分について頼まれていたとしても、家族が本人に代わって「判断」することはできず、銀行の預金は凍結されてしまいます。

この場合、家庭裁判所に「法定後見人選任の申立て」をして、「後見人」を選んでもらいます。裁判所に選ばれた「後見人」が、本人に代わって様々な「判断」をして、本人の財産と暮らしを、本人が他界するまで守ってくれるのです。

後見人について詳しくはこちら。

ただし、B子さんのお母さんのように、判断能力が十分な方が「後見人」の制度を利用することはできません。本人の判断能力が低下しているか否かは、主治医の診断や精神鑑定を経て決まります。銀行の担当者や子どもたちが勝手に決めつけることはできないのです。

今回、銀行の担当者は「口座名義人が認知症などで判断能力が低下した場合は、後見人をつけてください」と一般的な回答をしているだけ。B子さんは、銀行に勧められたからといって、慌ててお母さんに「後見人」をつけないとダメということではないのです。

認知症による資産凍結から、本人の財産を守る3つの制度

それでは、B子さんのお母さんのように「認知症は心配だが、まだまだ判断能力は十分ある」場合は、どのような備えができるのでしょうか?

認知症による資産凍結から財産を守る制度は、「法定後見」「任意後見」「家族信託」の3つがあります。

まず、お母さんの判断能力が低下する前に、財産管理を任せる人を決めておけるのが「任意後見」と「家族信託」です。

この2つの制度の大きな違いは、家庭裁判所の関与があるか、ないかです。

「任意後見」は、お母さんが信頼できる誰か(家族や知人、専門職でも可)と契約することで成立します。実際の業務は、契約後、お母さんの判断能力が低下したときから、スタートします。お母さんが決めた「任意後見人」が、お母さんのすべての財産の管理と身上監護まで行う権限を持つことができます。そのため、家庭裁判所が関与して、後見人がきちんと職務を遂行しているのかを監督してくれるのです。裁判所が選んだ「後見監督人」への報酬が必要となります。

「家族信託」は、お母さんが信頼できる家族(業として行う専門職は不可)と契約することで成立します。契約後すぐにスタートし、お母さんが決めた「信託受託者」が、信託された財産を管理する権限を持ちます。権限は限定されており、家庭裁判所の監督はありません。

これらとは別に、お母さんの判断能力が低下した後に、裁判所に「後見人」を選んでもらう制度が「法定後見」です。後見人の業務は、審判決定後すぐにスタートし、お母さんの全財産の管理と身上監護をする権限をもちます。任意後見と同じく、家庭裁判所が関与して、後見人がきちんと職務を遂行しているのかを監督します。

すでにお母さんの判断能力が低下しているため、お母さんが好きな人を「後見人」に選ぶということはできません。家族が「後見人」に選ばれる場合もありますが、その場合でも、専門職が「後見監督人」に選任される場合も多くみられます。裁判所が選んだ「後見人」や「後見監督人」への報酬が必要となります。

【認知症による資産凍結から、本人の財産を守る3つの制度の比較】

| 判断能力低下する前 | 判断能力低下した後 | ||

|---|---|---|---|

| 使える制度 | 家族信託 | 任意後見 | 法定後見 |

| どうやって使うの? | 信頼できる家族との契約 | 信頼できる家族又は専門家との契約 | 家庭裁判所に申立てをする |

| いつからスタートするの? | 契約と同時にスタート | 判断能力が低下したときからスタート | 審判が確定したらスタート |

| 権限の範囲は? | 信託した財産の管理のみ | 全ての財産と身上監護 | 全ての財産と身上監護 |

| 裁判所の関与はある? | なし | あり | あり |

| 費用はかかる? | かからない | 後見監督人への報酬が必要 | 後見人または後見監督人への報酬が必要 |

「家族信託」「任意後見」「法定後見」3つの制度の選び方

B子さんは、銀行で言われた一連の事情をお母さんに話してみることにしました。

・認知症などでお母さんの判断能力が低下すると、預貯金が凍結され、B子さんがいても下ろせなくなること

・凍結した預貯金を、お母さんのために使うには家庭裁判所に「後見人」を選んでもらわないといけないこと

・「後見人」は、家庭裁判所が選任するため、家族がなれないかもしれないこと

・B子さんは、自分でできる限りお母さんのお世話をしたいと思っていること

・B子さんは、専業主婦なので、お母さんの介護費用を自分で賄うことができないことが心配なこと

お母さんの意見はこうでした。

・実は、最近体力に自信がなくなってきたが、一人娘のB子さんに迷惑をかけたくないと思って黙っていた

・銀行でお金を下ろそうとするたびに、「何に使うのか」「どこに振り込むのか」と聞かれるのが嫌で、タンスに800万円隠し持っている

・万が一介護が大変になったら、家を売って施設に入ろうと思っている

そんなこんなで、母娘2人の家族会議の結果、

①高齢のお母さんが、800万円もの大金をタンス預金しているのは危険

②将来の施設入居に備え、実家を売却できるようにしておいた方がよい

③お母さんはB子さんのことを信頼しているので家庭裁判所の関与はいらない

B子さんとお母さんは、「家族信託」をしておくことにしました。

それと同時に、かかりつけのお医者さんにも相談して、今後のお母さんの体調の変化に対応していけるようにすることにしました。

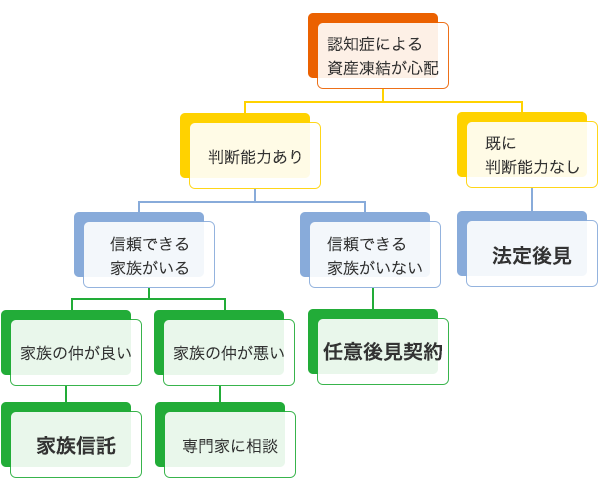

【認知症による資産凍結から本人の財産を守る3つの制度の選び方フローチャート】

もうすぐ80歳のお母さんとB子さんの家族信託~仕組みとメリット

≪信託契約の内容≫

委託者(財産を託する人):お母さん

受託者(財産を託される人): B子さん

受益者(信託の利益を得る人):お母さん

信託財産(預ける財産):①今住んでいる自宅 ②タンス預金していた800万円

信託の目的:①お母さんの安心な老後の生活を実現すること

受託者の権限:実家の管理、売却、売却代金の管理とお母さんの生活・介護・医療費の支払い

信託終了時:お母さんが他界したら終了する

すべての財産を換金して、B子さんへ引き継ぐ

≪メリット≫

①お母さんがタンス預金していた800万円を安全に保管できる

②お母さんに大きなお金が必要になった場合は、B子さんがいつでもお金を届けてあげられる

③お母さんが認知症になった後も、資産は凍結せず、B子さんが契約内容に従って財産管理をすることができる

④お母さんが施設へ入居して、実家が空き家になった場合、B子さんが実家を売却して介護費用に充てることができる

⑤B子さんは、お母さんの資産を預かっているだけなので、「贈与税」がかかることはない

⑥お母さんから信託された財産と、B子さんの個人の財産は「分別して」管理ができるため、お母さんやB子さんの夫への説明がしやすい

⑦「任意後見人」や「法定後見人」とは違い、家庭裁判所の関与がないため、月々の費用がかからない

⑧信託財産の信託終了時(お母さんが他界した時)の扱いについてまで、契約で定めておけるため、お母さんが他界した時に資産が凍結して葬儀費用が出せずに困ったということがない

⑨お母さんのお金が出せなくなる、タンス預金をなくしてしまうという心配がなくなったので、B子さんもお母さんも安心して生活を送れるようになる

親が80歳になったら認知症になる前に「家族信託」を検討しよう

B子さんのように、親が認知症で判断能力が低下する前なら、「家族信託」を使うのか「任意後見」を使うのか、それともこのまま何もしないのかを比較検討することができます。「家族信託」は、まだ新しい制度のため、知らない人も多く、金融機関の窓口でも「認知症=後見人」と一辺倒の回答をされることもあるようです。

ポイントは、慌ててそれに流されないこと。今、自分たちはどのタイミングなのかを見極め、これからどうしたいのかを考え、それぞれの家族にピッタリな備えを選んで決めていくことができる。

それが「家族信託」を検討する一番のメリットといえます。

親が80歳になったら、まずは「家族信託」を検討してみてはいかがでしょうか。

1. 「家族信託」とは、一般社団法人家族信託普及協会の登録商標です。本コラムの著者は、一般社団法人家族信託普及協会の認定家族信託専門士です。

2. 出典「日本における認知症の高齢者人口の将来推計に関する研究」によれば、高齢になるにつれ認知症の割合は増加すると予想され、75~79歳では10.9%、80~84歳では24.4%、85歳以上では55%以上の方が認知症になるといわれています。

- 認知症は予防できます!! –認知症「予防」のための3資格-

- 認知症予防医/広川慶裕医師の新刊「脳のスペックを最大化する食事」7/20発売

- 認知症予防医/広川慶裕医師の新刊「潜伏期間は20年。今なら間に合う 認知症は自分で防げる!」

- 広川慶裕医師の、認知症予防のことがよく分かる『認トレ®️ベーシック講座』開講!

- 知ると知らないじゃ大違い!民間介護保険って何?

- 酸化ストレスを減らすと認知症予防に!秘密はサプリメント

- ユッキー先生の認知症コラム第92回:あるべき姿の認知症ケア

- 認知症専門医による認知症疾患啓発イベントを開催

- ポイントは食生活にあった。認知機能維持に必要なのは・・・

- 認知症予防は40代から!摂ると差が出る栄養素とは。

- 山口先生のコラム「やさしい家族信託」第17回:Q&A 外出自粛で、認知機能の低下が心配。家族信託、遺言、後見、今できることが知りたい

- 【広川先生監修】5分で分かる認知機能チェック(無料)はこちら

- 認知症は予防できるの?

- 認知症の種類とその詳細はこちら